编者按:

2020伊始,新型冠状病毒肺炎疫情来势汹汹。

社会生产生活受限、员工担心失业、企业主担心运转不良……

不过,正如硬币有两面性,危机,亦是变革之机。

疫情产生的新需求,也反向刺激了一些新场景领域,比如“宅经济”的爆发。

短期的黑天鹅改变不了基本面,我们认为,疫情之下,经济不可避免会受到冲击,部分行业甚至面临生死存亡的考验;但随着全国聚力抗疫,有序调控,经济将在中长期有序回稳。

以史为鉴,我们试图通过回顾分析十七年前的非典时期找寻当下经济将如何被影响。

核心观点:

面对新冠疫情,第一产业受冲击相对较小,预计恢复较快。

第二产业具备一定抵御危机的能力,但一旦发生大损失很可能是不可逆的,亟需引起重视。

第三产业中批发零售、餐饮、旅游受冲击最为直接和明显。

从非典经验来看,这部分企业在熬过疫情期间艰难的现金流冲击后,有望迎来报复性消费带来的需求大幅回升;院线市场受到冲击明显,即便疫情结束也会在一段时间内经受新的考验;金融市场中股市已从最初的恐慌情绪中走向冷静;银行体系和债市还需注重风险管控;疫情也催生了“宅经济”的发展,线上教育、办公、娱乐快速增长,部分第三产业存在洗牌机会。

2003年的非典从年初开始扩散,4、5月份到达快速爆发期,5月后逐渐衰减,6月基本结束。

我国GDP在非典疫情高峰期(2003年Q2)同比增速下降明显,约2%;但在疫情结束后很快恢复到正常水平,分摊全年来看,非典对GDP增速打击约0.5%。

2019年我国GDP近百万亿,Q1贡献占比约22%。根据国家商业部数据,19年除夕至正月初六(2月4日至10日),全国零售和餐饮企业实现销售额约10,050亿元,主要来自餐饮、旅游、文娱活动和零售消费;除线上文娱活动外今年全部大幅受疫情影响。

03年前后GDP(亿元)及同比增速数据

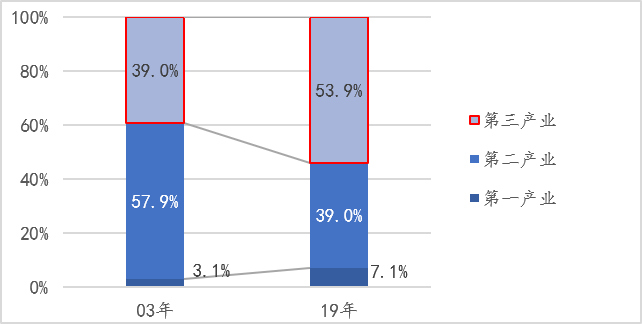

考虑到现在中国产业结构与03年存在较大差异,预计本次新冠肺炎疫情对经济影响更甚。

第一,2003年全球化正是高歌猛进的态势,目前我国面临着人口红利消失、经济转轨、消化杠杆的转型期;

第二,03年中国在全球供应链体系中还是新兴势力,目前已是核心节点,地位及影响均远超当年;

第三,相比03年第三产业39%的GDP占比,现在第三产业比重大幅增加,占比达54%。

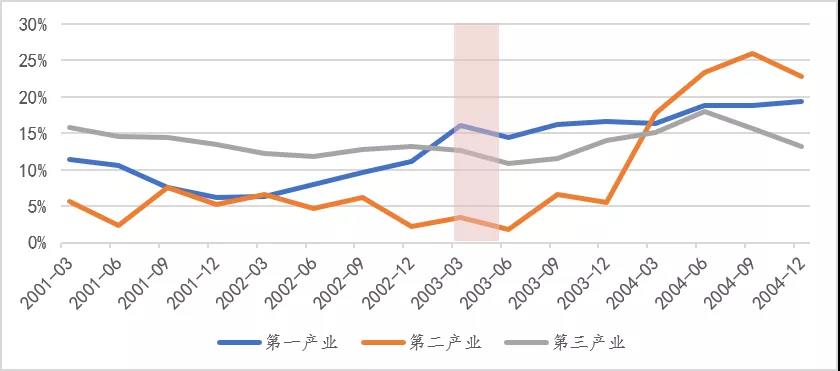

非典期间各大产业同比增速均有所下滑,但一、二产业在随后的Q3末期基本恢复到Q1水平,第三产业恢复期相对更长,在Q4末期恢复到之前水平;可见疫情对第三产业冲击的影响。

产业结构占比03年vs.19年

03年前后各产业结构同比增速

数据来源:国家统计局、Wind

第一产业:疫情过后需求激增可能带来价格上涨波动

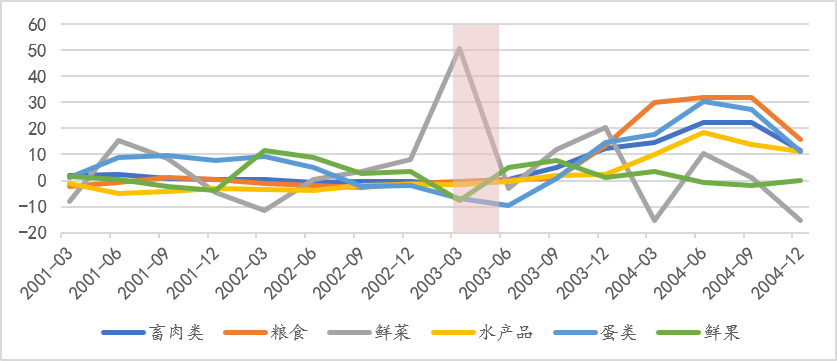

基于第一产业多个类目的CPI同比变化可以看出,除鲜菜在非典爆发前期间价格出现爆发性增长,整体第一产业价格在疫情期间相对稳定,甚至有所下跌。

但随着非典得到控制,在2003年Q3、Q4可以看到多个类目存在一定的报复性价格上涨情况。

考虑到本次疫情,多个城市执行“封城”等操作,整体产品流通受限会导致供给端受影响。

需求端由于餐饮等行业目前仍处于关店状态同样存在萎缩,出于供需两端受限、国家限价规定、新零售外送业务兴起弥补需求等多方面因素,目前物价尚无大幅波动情况。

参考03年的情况,第一产业恢复较快,但疫情过后有可能由于需求激增带来价格上涨的波动。

第一产业细分类目CPI同比变化%

数据来源:Wind

第二产业:保持危机意识,谨防工业生产链条连锁反应

从前文图示可以看出,03年非典后我国第二产业恢复很快,但今天第二产业面临的局面更加严峻。

目前我国在全球供应链体系中扮演着核心地位,但不能忽略海外制造业对生产蛋糕的虎视眈眈。

我们有一定的优势抵御疫情以及外部的冲击,比如全球70%主要消费品产能在中国,即便中国人口红利在消退,但存量规模仍不容小窥,其他国家地区想要承接中国的供应链,劳动力层面会相对不足。

另一方面,19年我国社会消费品零售总额达4.1万亿元,这意味着在中国可以最大限度地从供需层面实现供应链的协同,离需求最近的供应链将传递更快的反馈和整体效率。

在中国目前外贸萎缩、内需不足的大环境下,我们要对疫情下的第二产业保持足够的危机意识,这是由工业的基本性质决定的。

工业生产是通过复杂而精密的链条联系起来的,这意味着从原材料到终端产品的整个链条中不能出现任何一个环节的错误或大幅滞后。

B端企业在更换合作方时转换成本较高,更替供应商意味着新的沟通成本和资本投入,但这也意味着一旦生产链条中的某段由于复工不及时、交付延期或者其他原因被替换掉,很可能就是长期的更替,湖北的供应商可能会被外省更替,中国的供应商同样存在被海外更替的可能。

一次替换还会带来连锁反应,对一家供应商的替换可能导致该厂所对应的原材料方、服务方等等全部被移除链条。

这是本次疫情对第二产业冲击的根源所在,在第二产业的竞争中出局很可能是不可逆的。

第三产业:冲击与机会并存

第三产业以服务类为主,疫情限制人流,对第三产业冲击最为明显。

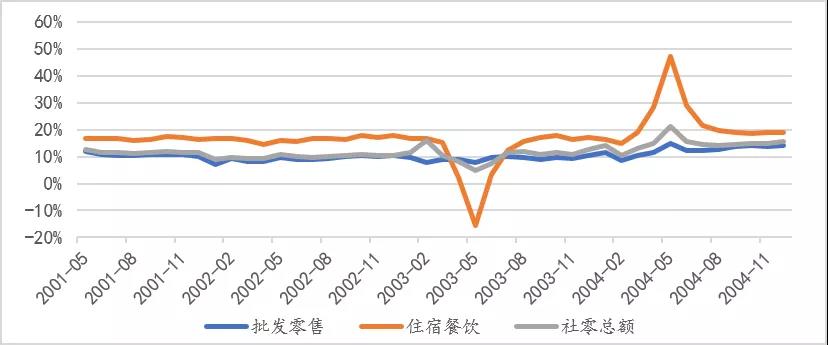

03年非典期间在高峰爆发的4、5月份社零总额分别出现了超过2%和5%的下降。其中批发零售作为社零占比最大的部分增速略有下降,住宿餐饮同比增速则大幅下滑,03年4、5月份的同比增速相比3月分别下降13%和30%。

此外,旅游收入在03年也出现了11%的负增长。值得注意的是,旅游住宿餐饮都在04年疫情彻底过后出现报复性增长。

社会消费品零售总额及细分月度同比增速

数据来源:Wind

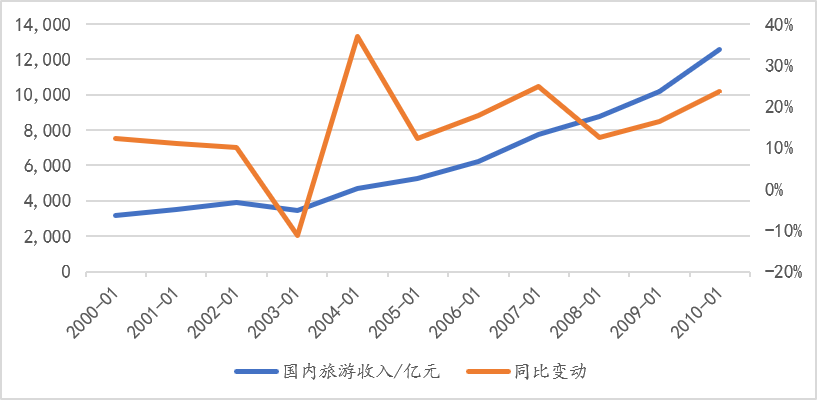

国内旅游收入及同比增速

就旅游市场来讲,每年3个旺季,分别在春节、暑假以及国庆黄金周。

2019年整个春节假期,全国旅游接待总人数4.15亿人次,同比增长7.6%,实现旅游收入5,139亿元,同比增长8.2%。

这部分损失在疫情过后会得到一部分消费需求增长的补偿,此外旅行社往往有需要对酒店、航空等进行提前垫付,疫情导致的退单对这部分中小企业冲击明显。

今年的新冠肺炎疫情在隔离控制上较03年非典更为严格,考虑到本次疫情配合政府防疫要求以及客流减少,今年零售物业开业时间大幅缩减,甚至直接暂停营业,受影响的将远不止旅游业,零售租户营业额受疫情影响普遍同比下降60-100%不等。

面对疫情,万达等超二十家房企对商业地产减免数十亿租金,一方面缓解零售商现金流压力,另一方面也一定程度上避免了疫情过后由于资金链断裂导致大批地产需要重新招商带来的潜在成本。

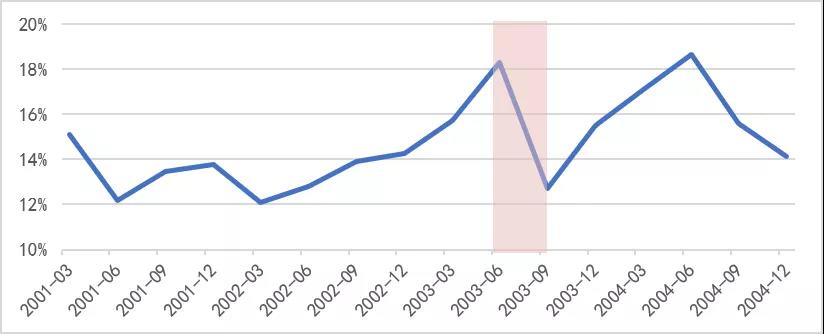

从零售层面讲,我国的电商渗透率逐年提高,2018年已超过18%。03年非典的居家采购需求催生了淘宝、京东两大电商巨头,目前来看2020年的疫情极大刺激了外卖平台、生鲜电商等O2O新零售渠道的发展。

大型连锁餐饮业态损失极其严重,比如在全国59个城市拥有367家门店的西贝,春节期间整体营业额环比2019年下降87%。现金流入不足,但每天面对工资、房租等固定支出是大部分企业的核心痛点。

中小餐饮本身面对行业高达70%的关店率难题,本次在备货、客流等方面的损失更是颇有毁灭性。

金融市场方面,本次疫情对银证体系的冲击会有一定延续性。

对于银行层面,首先在抗疫上会有一定利率减免优惠。据路透社2月10号报道,以美团、滴滴为首的300余家中国企业正在寻求至少574亿元的抗疫贷款;1月31号央行下发的抗疫专项再贷款通知支持金融机构向疫情防控重点企业提供优惠贷款利率,对应上限为3.15%;另外,由于隔离措施带来的居民信贷需求下降以及为刺激消费复苏可能出现的降息操作对银行业务也会有所冲击。

由于企业现金流大幅受损,有可能导致大量的信用债违约。2019年我国已有179只,合计1,444亿的信用债违约,20年受疫情影响可能情况更甚。

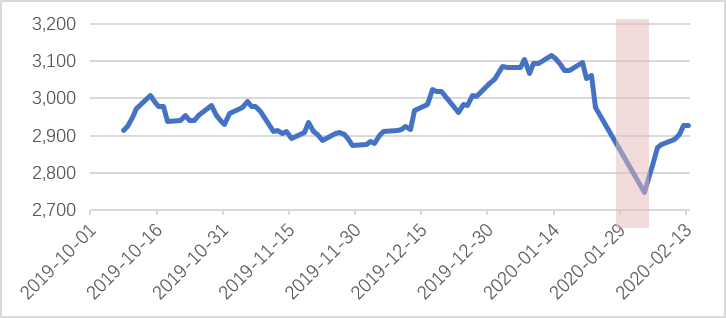

证券层面,从03年上证指数表现可以看出,非典疫情出现后先是有一波恐慌性下跌,随后迅速反弹。

今年疫情以来表现类似,农历新年第一个交易日,A股市场大幅低开,沪指开盘大跌259.83点,报2716.70点,跌幅达8.73%,两市有超过3,000只股票开盘跌停;随着央行1.7万亿净投放操作以及市场逐渐冷静,行情出现反弹,截至2月14日上午沪指收在2921点,很大程度抹回了之前的恐慌下跌。

非典前后上证指数

数据来源:Wind

新冠状肺炎前后上证指数

数据来源:Wind

抛开疫情影响,我国外贸正面临着保护主义抬头、国内要素成本优势弱化、部分跨国公司调整全球产能布局等挑战。大环境下远不同于03年人口红利和加入WTO后的双重利好。

疫情发生以来,已经有一些经济体采取了明显措施,如限制中国居民入境等,这也对防疫和贸易合作信心造成一定冲击。

进口预计影响不大,甚至可能因防疫需要加大相关物资、设备进口。出口方面19年Q1出口规模超5,500亿美元,占全年总出口规模的22%,春节所在的2月出口规模占全年总量约5%。

本次疫情下出口主要受四方面制约:

1)审批复工推迟、防控压力、到岗短缺造成的人员短缺;

2)材料、人员等多方面因素造成的供应链不完整;

3)疫情期间企业物流运输几乎停顿,国内外的人员流动限制也加大了沟通成本;

4)海外恐慌心理带来的需求下跌以及强化我国商品出口检疫带来的通关速度延误等。这些都会随着疫情得到控制而逐渐好转,产品结构上低毛利、高时效要求的品类受影响程度会更高。

房地产方面,在03年非典疫情爆发后的Q3,GDP中房地产规模的同比增速有所下降,相比Q1下降3%,相比Q2下降5%,整体表现与疫情爆发期有一定滞后效应。

今年由于一二手房市暂停、放弃项目终止预计影响会高于当年。2019年Q1房地产GDP规模近1.6万亿元,约占全年的23%。

房地产GDP同比增速

数据来源:Wind

疫情下电影院线受挫严重,1月下旬起大部分线下影院暂停营业,原定春节档上映的影片除《囧妈》改为网络在线播映外大多撤档。

从过往数据来看,2018年春节档观影人次超过1.4亿,以仅占全年1.9%的天数贡献了9.5%的票房,形成了“全民观影”的热潮。

虽然2019年春节档票房增速回落,共录得票房59.05亿元,较2018年仅增长2.2%,但档期票房占全年总票房的比重仍保持在9.2%的高位。

即便撤档电影未来上映会贡献部分收入补偿,但考虑前期宣发费用、延期上映面临与新片的档期冲突以及竞争加剧等情况,今年线下影院困境可想而知。

线上教育、办公和文娱板块是在本次疫情下受益的板块。节后开学季受疫情影响推迟,云课堂成为新的解决方式。

根据中商产业研究院数据,18年在线教育使用率超24%,预计受本次疫情推动,整体线上化的普及率会大幅提升,大大利好线上教育公司。

此外在线授课还刺激了打印机、在线平台工具等延伸市场的发展。线上办公与教育同理。

娱乐版块,相关居家人群原本的碎片化时间一定程度得到整合,促使游戏、短视频甚至长视频等在线娱乐出现爆发。

结语

疫情犹如一次突如其来的大考,虽然让我们感到丝丝的阵痛,也让我们看到自己的缺点和不足,亦让我们走的更稳更远。

“没有一个冬天不可逾越,没有一个春天不会来临”,穿越疫情的阴霾,我们依然相信中国经济的韧性。